很多客户对英国购房涉及的税务和费用有些陌生。

那么,今天就跟大家讲讲英国购房,出租,售房所涉及的税务和费用:

印花税、增值税、贷款费、质检费、律师费、土地所有权登记费、房屋保险费、市政物业税、个人所得税、资本利得税、遗产税

1.印花税

印花税是对经济活动和经济交往中设立、领受具有法律效力的凭证的行为所征收的一种税。

英国买房一般需要缴纳印花税。

自去年4月,英国提高了二套房和购房出租Buy to let者的印花税。

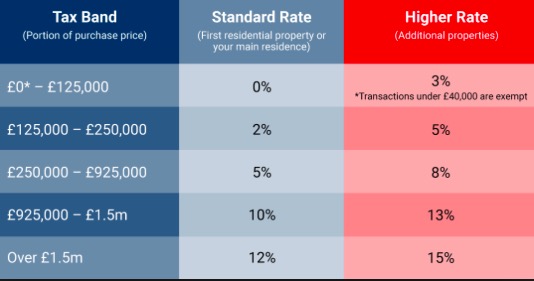

这些业主需要多缴纳3%的印花税,具体金额根据房价而不同,如下表所示:蓝色为首次购房者的印花税费,红色为二套房和购房出租者需要缴纳的印花税。

举个例子,首次购房者购买一套价值35万英镑的房产,那么他需要缴纳的印花税为:

0%–£125,000 = £0

(£250,000-125,000)*2% = £2,500

(£350,000-£250,000 )*5%= £5000

共计£7500。

而二套房或者购房出租买家购买一套35万英镑的房产,那么他需要缴纳的印花税为:

£125,000*3%= £3750

(£250,000-125,000)*5% = £6250

(£350,000-£250,000 )*8%= £8000

共计£18,000。

也就是说,二者足足相差 £1,0500。

英国政府之所以上调3%印花税,也正是为了利用印花税,让首次购房者买得起房。

2.贷款费

一般来说,在英国买房需要支付房产总价5%到20%的首付。

首付完了,对于贷款购房的人来说,面临的就是贷款费用(Mortgage fees)。

1)预定费用Booking fee:

金额在99英镑-250英镑之间。

银行提供较为优惠的贷款套餐,如:Fixed rate mortgage(固定利率贷款),Tracker mortgage(追踪贷款)或Discount mortgage(折扣贷款)等,才会收取这笔费用。

这笔钱需要在提交贷款申请时就支付,即使最后房子没买成,这笔钱也不会退。

2)手续费Arrangement fee:

手续费一般不会超过2500英镑,可以和预订费一起支付,也可以加入贷款,一起还。

如果选择了和预订费一起支付,就意味着如果房产交易有什么变化,这笔钱就要补回来了。

如果选择加入贷款一起偿还,那么这笔钱就像贷款一样,需要支付利息。

3)评估费Valuation fee:

银行会评估房产的价值,来判断可以借给你多少钱。

评估费每家银行也不同,一般来说在150英镑—1500英镑,需要在申请贷款时一起支付。

当然,并不是所有人都需要付这笔费用,根据贷款套餐不同,有些银行可能不会收费。

更多关于海外买家如何贷款的信息,请参考我们之前的文章:

3.质检费

质检并不是强制的,一般质检费(Survey fee)收费标准为250英镑起,比较完整系统的检查600英镑起。

购买二手房,对房子本身质量的检查是非常重要的,在质检时一旦发现问题,也可以趁机讲价,以免自己住进去了才发现,遭受损失。

4.律师费

在英国房产交易是由双方律师接手完成的。

聘用律师之前,先要一份他们的价格清单。

律师费用由各家律师事务所决定,也由帮您代理的房型决定,一般几百英镑到几千英镑不等。清楚他们的明细收费后,付给您选择的律师一个定金,几百英镑到1000英镑不等,对方就会接受您的代理,开始他们法律程序的操作。

更多流程,可以参考我们之前的文章:

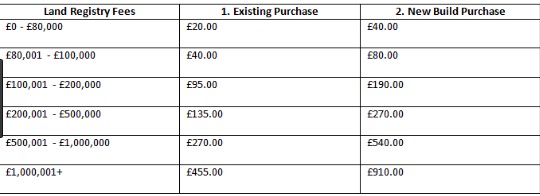

4.土地所有权登记费

土地所有权登记费(Land Registry fee)根据房价不同而不同。

房价越高,费用越高,如下表所示:

在买房交易完成后,买家的律师通常需要帮购买人申请土地所有权登记,也就是在英国地产登记局(UK Land Registry)完成注册登记。

5.房屋保险费

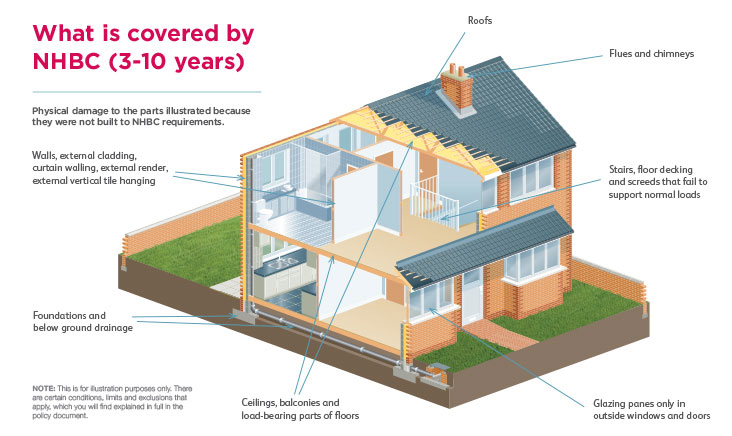

通常来说, 购买新房时可以向开发商索要英国国家房屋建筑委员会的10年保险(NHBC Buildmark)。

此外,还可以根据情况自由选择投保:

1)建筑保险Buildings Insurance:

如果你需要贷款,那么这个保险和NHBC Buildmark都需要。

因为Buildings Insurance可以保障房屋建筑方面,NHBC Buildmark所不能保障的范畴。

投保长度是你申请贷款开始到还完贷款那天。

2)财务保险Contents Insurance:

顾名思义就是保护你家里的财务,比如家具,娱乐用品,厨房用品,电器,珠宝等。

这个可以根据自己的需要选择。

6.市政税

市政税(Council Tax)属于财产税类,是英国惟一由地方政府负责征收并自由支配的税种。

在英国,所有的房产每年都要向所在地方政府上缴市政物业税,用来支付地方政府公共服务设施的费用,如区内图书馆、学校、交通、垃圾回收、环卫等。

通常情况下,英国的市政物业税额每年在900-3000英镑之间。

但有很多情况是可以减免的,比如:

1)房客为全日制学生

2)房子没租出去,但也不是房主的主要居住房,房主可以申请减免Council Tax。

3)有两处以上住房,居住者中只有一位是成年人的,可以享受住房价值额50%的折扣。

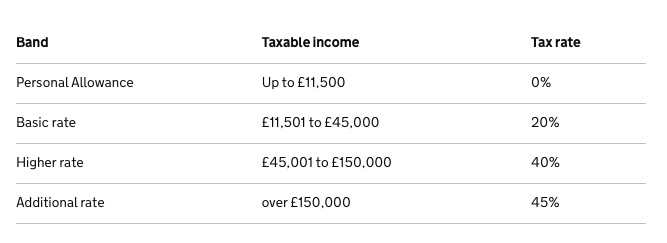

7.个人所得税

租金收入都要缴纳个人所得税(Income Tax)。

2017年4月起,个人所得税免税额上调至£11,500,正常超出部分个人所得税率为20%。

超出部分40%个人所得税的起征点将从£42,385提高至£45,000。

8.增值税

增值税(Value Added Tax)是以商品(含应税劳务)在流转过程中产生的增值额作为计税依据而征收的一种流转税。从计税原理上说,增值税是对商品生产、流通、劳务服务中多个环节的新增价值或商品的附加值征收的一种流转税。实行价外税,也就是由消费者负担,有增值才征税没增值不征税。

在购房过程中,几乎所有的律师、会计、中介服务,都需要交纳增值税。

9.资本利得税

资本利得税(Capital Gain Tax)是对出售资产所得征收的税金。只要房产在英国,无论是个人还是公司的房产,都会涉及到这项税费。对于自住房(Only or mainresidence),一般来说不需要交资本利得税。 资本利得税的缴税比例如下:低于32,000英镑的收入部分缴纳10%税款,超过32,000英镑收入,超过的部分缴纳20%的税款。

资本利得税的缴税比例如下:低于32,000英镑的收入部分缴纳10%税款,超过32,000英镑收入,超过的部分缴纳20%的税款。

非英国居民每人每年有11,000英镑的税款免交额度。

其中10%和20%是根据2016年3月16日新的财政法案规定,由原有的18%变更为10%,28%变更为20%。

10.遗产税

遗产税(Inheritance Tax)是一个国家或地区对死者留下的遗产征税,国外有时称为“死亡税”。征收遗产税的初衷,是为了通过对遗产和赠与财产的调节,防止贫富过分悬殊。

英国居民在世界各地的所有资产都要付遗产税,而非英籍人士只有在英国国内拥有的资产才需要支付遗产税。

一般来说,£325,000以内的房产是免收遗产税的,超出部分按照 40%的遗产税来征收。

更多关于遗产税的信息,请参考:

房产圈的结尾提示:

在英国购房的流程和国内有很大不同,涉及的税费也有差异。

在购房之前捋一捋可能涉及的税务和费用显得极为重要,

因此,找专业的税务师和会计师是非常必要的。