由于英国脱欧再次延期,马上要举行的双十二大选也在如火如荼的展开,政治前景的不明朗让英国的“经济市场”继续陷入在不确定性的状态中。

政治因素对于英国房产市场走势的影响也成为了各大媒体和机构预测的焦点,但是,无论“市场悲观者”如何唱衰英国房市,都无法掩盖房市市场的积极因素,特别是在购房出租(Buy-To-Let)领域,越来越多的投资人对市场表现出了巨大信心。

要证明这句话不难,让房产君(fangquanuk)先带大家来看一看两份最新的调查报告!

一、购房出租市场保持稳健

虽然很多人担心政治不确定性会对英国的房地产市场造成巨大的冲击,但最越来越多的数据表明,英国房地产市场的波动只是短期的,在经历了最初的迟疑和观望后,也有越来越多的投资人看到了英国房产长期的发展潜力,重新回归市场。

1、海外房东开始回归购房出租市场

Hamptons International的最新研究显示,海外投资人开始重返私人购房出租市场。

在2019年前10个月里,海外房东出租房产的数量占全部出租房数量的比例激增至11%,较2018年同期的7%,增长了4%,创下历史新高。

首都伦敦、英格兰东部、东南部,西北部等地,更受海外投资者欢迎,海外房东出租的房屋数量占比增长尤为明显。

其中,伦敦是海外投资者最青睐的地区,他们出租房屋数量的占比最高,达到了全部出租房数量的18%,而这一比例在2018年同期还是10%,增长了近一倍。

和首都伦敦一样,英格兰东部的增长也十分强劲,较2018年同期增长了8%。

其次为英格兰东南部和西部部,较2018年同期增长了7%。

相比而言,苏格兰和威尔士的海外房东人数较少,在苏格兰,6%的房屋由海外房东出租,而威尔士的海外房东比例最低,只有2%。

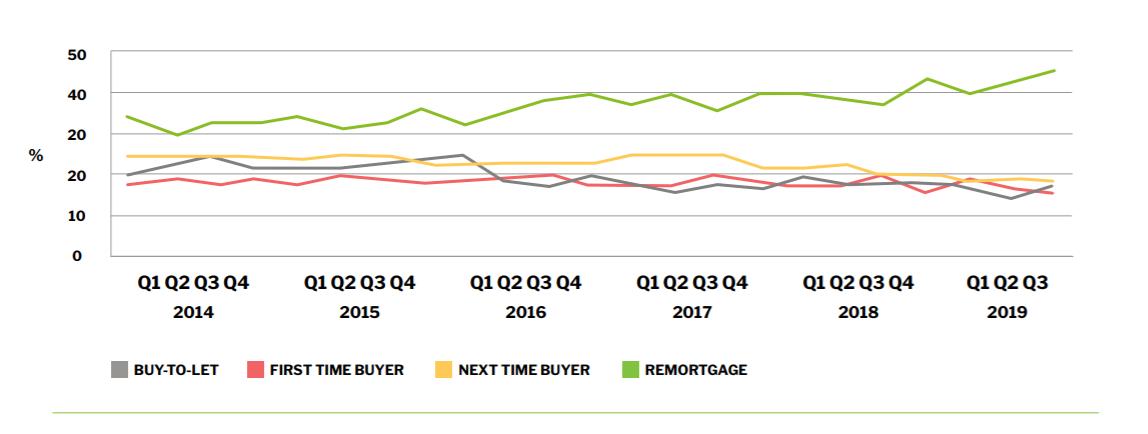

2、购房出租抵押贷款数量增加

Paragon Bank的调查报告表明,尽管2019年第三季度抵押贷款业务整体下滑,但购房出租市场却保持稳定增长。

2019年第三季度,英国每家中介机构引入的抵押贷款平均数量为21.9笔,低于第二季度的22.5笔。但用于购房出租领域的抵押贷款数量继续稳步上升,占新增抵押贷款数量的17%,高于2019年第二季度的15%。

而且,有越来越多的投资人开始将目光投向购房出租市场,加入了房东大军中,在2019年第三季度完成的购房出租业务中,首次房东比例从11%增至13%。

如下图所示:不同类型抵押贷款占比;灰色–购房出租抵押贷款

Paragon Bank预测,未来12个月,购房出租抵押贷款业务将继续增长,增长率将保持在1%左右。

可见,无论是是海外房东的回归,还是购房出租抵押贷款数量的增加,都说明:

英国房产作为国际有名的“资产保险箱”,其吸引力并不会因为政治的短暂影响而降低!

那么,为何有这么多的投资者愿意在这个“特殊时刻”进军英国购房出租市场呢?

二、为何选择购房出租市场

众所周知,英国,尤其是首都伦敦,是全球房地产投资人的首选之地,基于成熟的市场环境,健全的法律制度,吸引人才流入的优质资源,英国房产市场的固有优势并不会发生改变,这也是投资人看好英国房产的主要原因。

具体来看,在新的政治形势下,购房出租市场的再次繁荣主要得益于以下几方面:

1、英镑汇率优势,带来“抄底”机会

虽然,脱欧让房产市场产生了一定的波动,但同时也带来了新的机会,其中最明显的就是英镑的汇率优势。

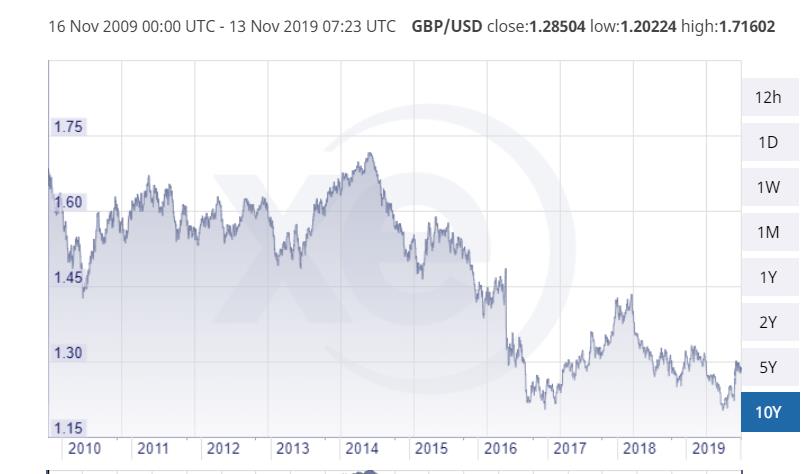

我们先来看一下英镑汇率近些年来的变化趋势,就能明白为何有很多海外投资人借着英镑汇率处于历史低位来“抄底”英国房产。

根据国际汇率平台的数据显示,在2016年脱欧公投以前,英镑兑美元汇率处于历史高位,一直在1.45以上波动。

然而,脱欧公投结果出来后,英镑出现了断崖式的下跌,最低甚至下探至1.20左右。

近期,由于英国脱欧再次延期,无协议脱欧的可能性进一步降低,所以英镑汇率再次上涨,回升至1.28左右,但即使如此,相较于历史水平还是偏低的。

而且,英国近期将再次举行大选,目前汇率尚未回归,一旦大选尘埃落定,英镑汇率很可能迎来新一轮的上涨,届时,目前的汇率优势将不复存在,这也是近期海外投资者加速入场的主要原因。

那么,为何汇率优势如此重要呢?

因为对海外投资者来说,英镑处于低位相当于变相的给房产打了折。

我们来举个例子,假设有美国客户在2015年8月以美元来购买这间价值100万英镑的房产,按照当时的汇率(GBP/USD:1.53),他需要花费153万美元,而按照目前的汇率(GBP/USD:1.28),这位美国买家只需要支付128万美元,足足节省了25万美元,这笔钱用于装修也完全足够了。

2、出租房屋供不应求,出租收益高

对任何行业来说,有需求,就有市场,房地产行业也不例外。而英国的房产租赁市场一直处于供不应求的状态,这种需求可以说一直存在,而且十分强劲。

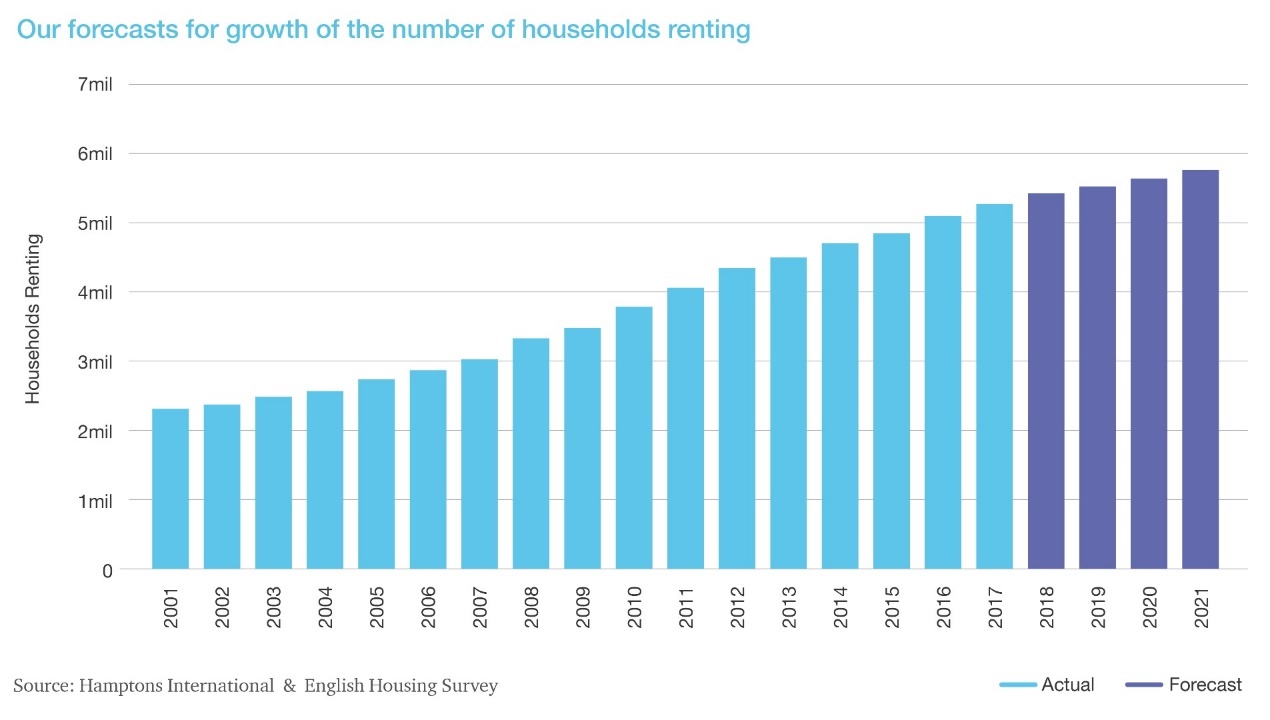

从需求端来看,近年来,选择租房的人群越来越多。

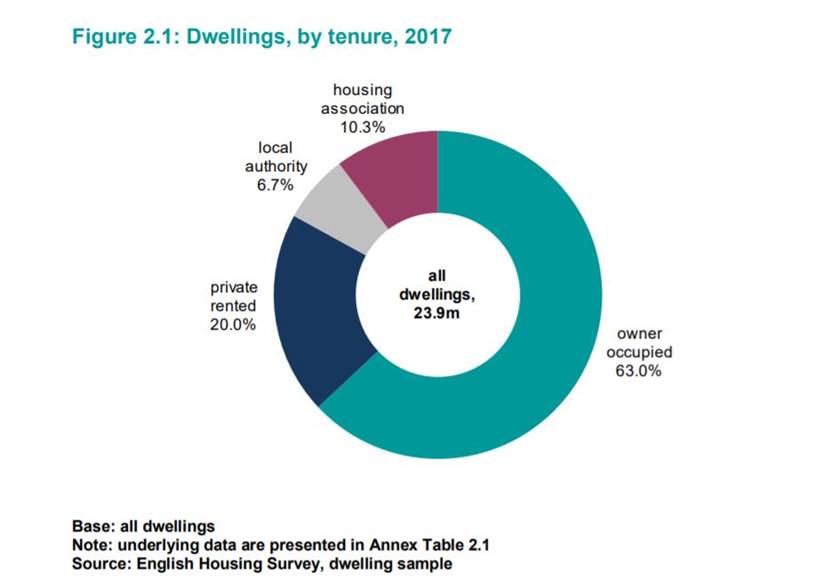

据政府官方统计,在2017/18年度,英国共有2,320万户家庭,其中约840万户家庭是租房居住,占比高达36%。在这些租房的人群中,有近五分之一的家庭是向私人房东租房居住,家庭总户数达到了450万户,自2002年以来私人租赁行业规模翻了一番。

如下图所示:深蓝色圆环—私人租赁规模占比

未来,英国私人租赁行业的规模还将进一步增大。

根据Hamptons的预测,到2025年,将有约600万户家庭选择向私人房东租房居住。

从供给侧来看,根据Foxtons及ARLA的综合数据,英国私人出租领域可供出租的房产数量出现了一定程度的下降。

截至2019年二季度,各中介机构挂牌的出租房屋平均数量降至199套,租赁房屋供不应求的局面进一步加大。

这种情况在首都伦敦表现的更加明显。自2017年10月以来,伦敦的可出租房屋数量一致呈负增长的状态,截至2019年第一季度,伦敦可出租房屋数量同比下降了14.4%。

供不应求的局面再次助推了租金的上涨,也让房东获得了高额的出租回报。

HomeLet最新数据显示,截至2019年8月,英国平均月租金达到970英镑的历史最高水平,比去年同期上涨了2.4%。伦敦地区平均月租金上涨3.5%,达到1,689英镑。

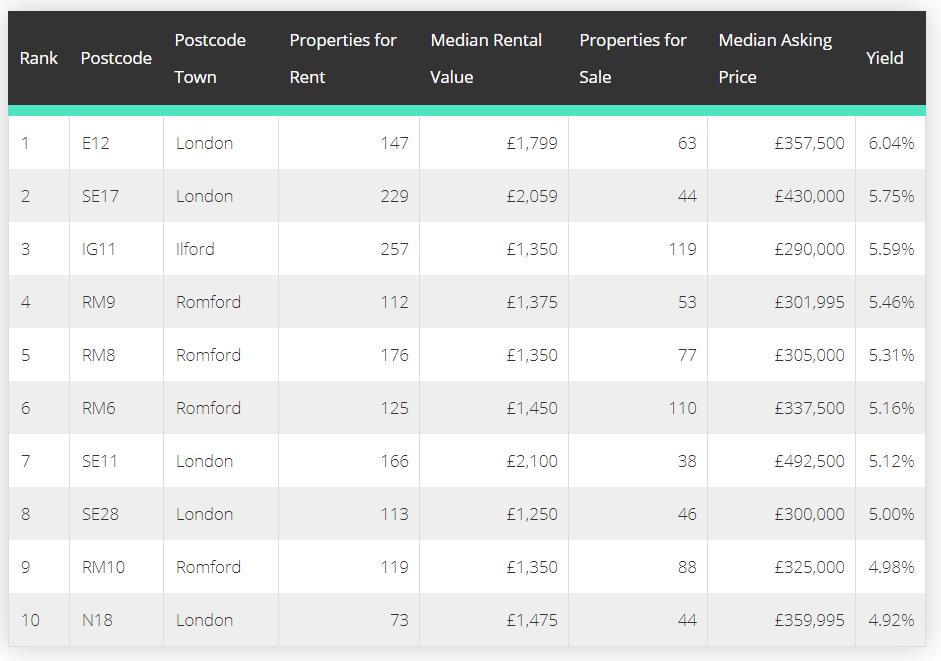

租金的涨幅也带来了较高的投资回报,在英国,有部分地区的购房出租回报率甚至能达到10%左右。虽然首都伦敦由于高房价,租金回报率相对较低,但也有很多地区的回报率达到了4.5%以上,这一数字放到很多国家来说都是相当可观的,况且,伦敦的房产增值能力是很多城市无法比拟的。

3、经济基本面好,增值潜力大

伦敦能够成为世界上公认的投资热点地区,一个最主要的原因是:强劲的经济实力!

一个城市越是经济实力强,越能吸引更多的企业入驻,也能带动人口的持续流入,这些反过来又会促进城市的发展,而这种良性循环对房地产市场来说也是积极因素,长远来看,房产不仅具有较强的抗风险能力,还会具备良好的增长潜能。

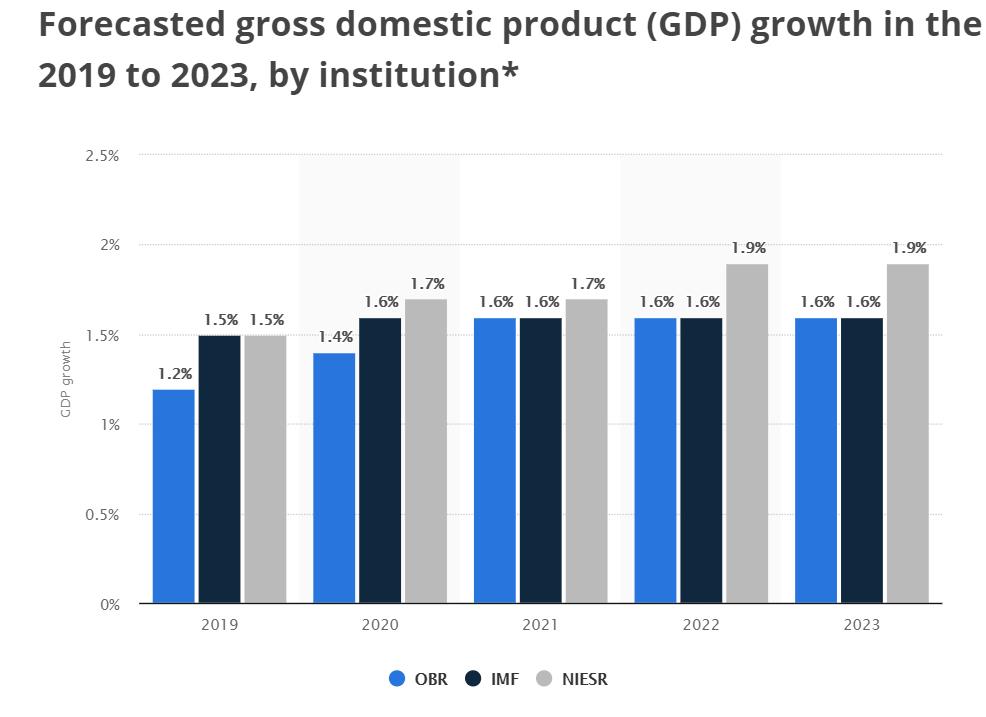

虽然,英国经济受到了脱欧不确定性和全球增长放缓的影响,但根据各机构的预测,英国经济运行速度将好于预期。

英国预算责任办公室(OBR)、国际货币基金组织(IMF)和国家经济社会研究所(NIESR)的预测数据显示,2019年英国GDP年增长率预计将在1.2%-1.5%之间,未来四年,GDP仍将保持稳步增长,预计到2022年将达到2%。

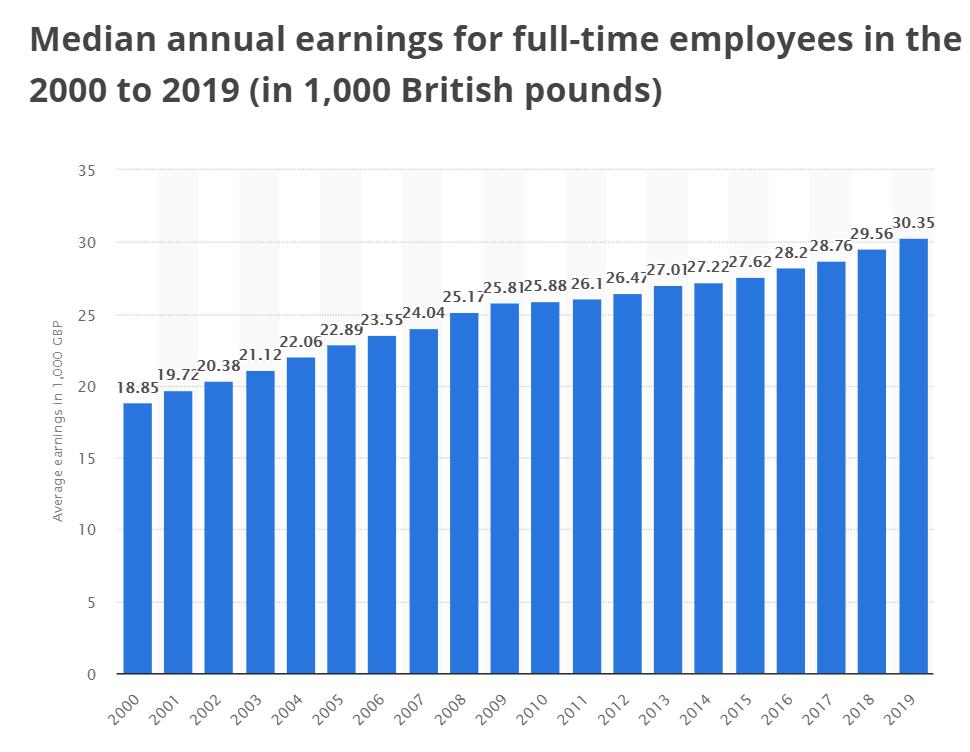

再从经济表现来看,英国失业率近年来不断下降,创下3.8%的历史新低,不仅与美国不相上下,还远远甩开了临近的欧洲强国法国。

此外,居民平均工资水平也达到了近来的最高值。

种种迹象表明,英国的经济发展潜力十足,这也是推动海外投资者加速购买英国房产的一个重要因素。

未来,随着脱欧进入尾声,英国政府将会把重点重新放到经济发展上,那么,房子这类固定资产的价值肯定也会随之水涨船高。

4、抵押贷款利率低

为了应对经济下行的影响,很多贷款机构争相推出了各类贷款产品,过去五年,针对首次购房出租者的贷款产品数量大幅上涨。数量从2014年的645,提高到如今的1,405。

各机构为了吸引客户,甚至打起了“价格战”,一再下调购房出租抵押贷款利率。

一般而言,购房出租抵押贷款的利息要高于向刚需买家发放的普通贷款的利息,然而,Moneyfacts的数据显示,这两种贷款之间的差距在2019年已经大幅缩小,购房出租抵押贷款利率水平正越来越接近普通住房贷款利率。

自今年年初以来,基于两年期固定抵押贷款的平均利率(贷款价值比为75%),购房贷款与普通住房贷款之间的息差从0.76%收窄至0.62%。

很多机构还将目光放在了5年期和10年期产品上,以便客户能够长期锁定低利率。

今年9月,汇丰(HSBC)宣布了一项新的5年期抵押贷款和再抵押贷款协议,最高贷款额为500万英镑。随后,桑坦德银行(Santander)也推出了5年期固定利率为1.55%的再抵押贷款产品,对于这家银行而言,这一数字已经达到了历史最低水平。

对于想要买房投资的人来说,这无疑是好事一件,无形中降低了大家购房的门槛。随着越来越多的买家进入市场,强劲的卖方市场特点将决定卖家的高要价,英国房市也将迎来再次上涨。

不得不说,放眼国际,英国房产的优势十分明显,不仅持有成本低(无固定房产税),贷款利率低,而且出租回报率高,资本增值潜力大,在全球范围内都是非常优质的投资标的。

那么,对于初次想要进入购房出租市场的投资人,又有哪些注意事项呢?

三、购房出租市场的注意事项

1、注意地段

无论是李嘉诚说过的“地段、地段、还是地段”,还是康拉德·希尔顿的“LOCATION、 LOCATION、 LOCATION”,抑或者是俗话说的“一步差三市”,都证明了地段的重要性。

对于房子来说,决定价值的因素有很多,但地段绝对是重中之重,注重地段几乎是房地产的金科玉律。

那么,房屋地段到底包含哪些内容呢?

狭义来说,地段指房屋所处的地理位置,以及房屋周边的配套设施。譬如,是位于城市中心还是位于郊区,周边大到是否有公共交通方便通勤,优质的教育和医疗资源,适合居民休闲娱乐的场所等,小到是否有可口的餐厅和方便存取款的ATM机。

广义来看,地段甚至还包含了一个地区土地的稀缺性,人口密度和流动性,政府对该区域的发展规划等。

因此,考虑地段不仅依赖眼光,更是一个技术活,需要对当地的市场了解越深入,就越能挑选到称心如意的地段。

2、考虑目标客户

我们都说,客户需求决定了产品价值,尤其是在出租领域。一套再好的房子,如果无人问津,也将很难获得想要的收益。

尽管,英国的一些公寓会提供包租服务,也有中介会帮忙打理房产,但如果在购买前能够将客户需求考虑在内,则会更利于房产的投资。

在寻找目标客户前,房东可以关注这几个问题:周边是通勤区、居民区还是学区?租房人群大概是哪一类?年龄分布如何?性别差异多大?房东想要租给什么样的人群?

而了解清楚这些问题,就相当于解决了两方面的问题:

一方面可以帮助房东锁定优质目标客户,房东可以通过改善家里的装修和布局,在出租时有侧重点的宣传,来吸引想要出租的客户;

另一方面则可以减少房屋的空置率,如果房屋所处位置是学区,则房东应该考虑以学生群体为主,如果是通勤区,有方便的公共交通,则应该以上班族为主等等。

总之,“知己知彼、百战不殆”,只有明确客户的需求,才能让房屋有人可租,才能进一步赚取收益。

3、不要只盯投资收益

对于刚刚进入购房出租市场的新手来说,最先关注的大多是出租收益率,觉得只要出租收益率高,就是好买卖。

然而,仅仅考虑出租收益率的话,显然是不够全面和客观的。大部分人投资房产还是期待房价能够上涨,有较大的资本增值空间,或者资产持有期间,能够带来可观的现金流,但那些投资收益率高的地区,有时候并不具备这样的优势。

比如,有些小城市的租金回报率高达10%,很快就能收回买房的本钱,但是这些地区的房价却很熬人,有时候10年都不会有太大增长。

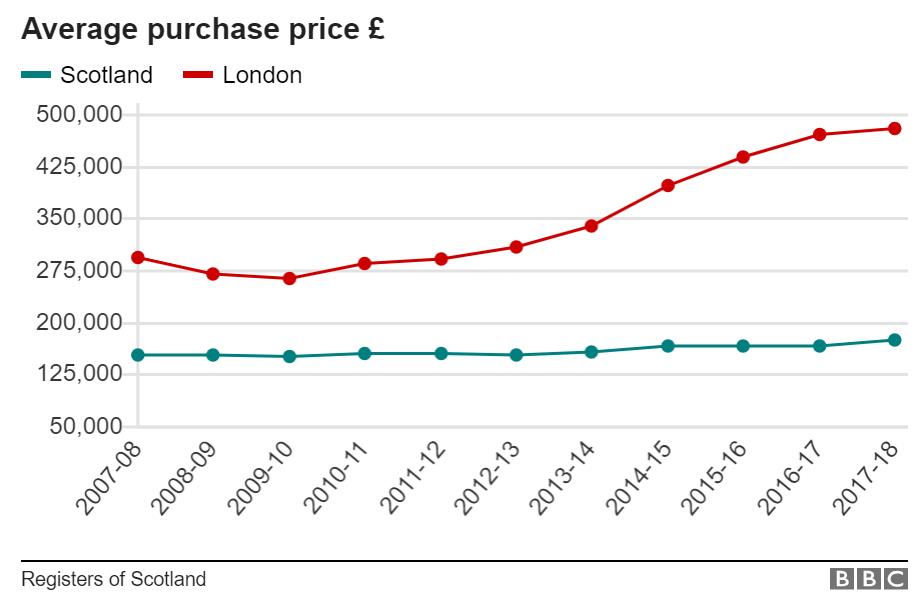

以回本时间普遍较短的苏格兰地区为例,伦敦房价在任一时期都远超苏格兰,甚至在2013年出现了大幅上涨,而苏格兰的房价却始终不温不火。

如下图所示:2007-2018年平均购房价格;红色–伦敦;绿色–苏格兰。

再从zoopla公布的房产销售数据来看,2018年,伦敦有超过96%的房东在房屋销售中获利,并且售出房屋以平均24.8万英镑的高额回报,远超全英8万英镑的平均水平,成为资本增值最高的地方。虽然,肯辛顿和切尔西的出租收益率不高,但房东税前利润最高,达到了107万英镑。

此外,还有一些情况,虽然出租收益率高,但也并不适合投资:

比如,单个月份来看出租收益率很高, 但因为当地经济水平一般,人口流入少,空置率也很高;

再比如,一些地区的租金收益率高,是由于一整片都被一个或者多个职业房东买下,通过HMO和规模化管理达到的这样一个回报率,对于非职业房东,非规模化管理很难做到这么高的水平。

相比起卖出之后才能兑现的房价增长,租金收入见效快,更加符合投机式心理,但长期来看,仅仅考虑出租收益率并不利于投资。

房产圈的结尾提示:

总体来看,英国购房出租市场的优势十分明显,不仅受到本国房东的欢迎,也深受国际买家的追捧。

对于在英国的本地人来说,由于相对高的租金收益率,长时期下房价的增值潜力,房产投资安全可靠,以及抵押贷款利率低位等眼前的优势,使得购房出租市场成为了英国本地一个门槛低,收益大,风险又比较低的投资选择。

对于其他国家的高净值人群来说,购置海外地产不仅能够获得高额回报,还能优化自己的资本配置,提高抵御外部风险的能力。

此外,在英国购买房产还会带来一定的附加价值,比如为子女的教育或留学打下基础,为旅游提供方便的落脚场所,为养老提供一个良好的环境等等。

从英国目前的大环境来看,脱欧对经济的影响终会越来越低,而现在是英镑汇率低位,是难得的窗口期,想要进入这一领域的投资人可以尽早入手,以免错过“抄底”的最佳时机。

如果您对英国的房产感兴趣,欢迎添加客服微信fangquanuk咨询。